Programové vyhlásenie vlády hovorí o zavedení prorastového daňového mixu. Na niektorých veciach panuje pomerne široká zhoda: je všeobecne známe, že dane a odvody z ceny práce sú príliš vysoké a bolo by vhodné ich znížiť. Podľa môjho názoru by sa však daňová reforma nemala obmedzovať len na znižovania zaťaženia miezd, ale aj na obnovenie investičnej atraktivity krajiny. A na tú má omnoho výraznejší vplyv zdaňovanie podnikania. Populistické vlády nám dlhé roky nahovárali, že naša krajina je ekonomicky vo vynikajúcom stave, aby mohli rozhadzovať peniaze a oblbovať voličov. V skutočnosti našu ekonomiku už niekoľko rokov trápi nízky ekonomický rast, nízke investície a upadajúca konkurencieschopnosť. Počas funkčného obdobia predošlej vlády naša ekonomika vzrástla najmenej z tzv. nových členských štátov EÚ. Preto sa už viac než rok na ministerstve financií snažím presadiť daňovú reformu, ktorá by obnovila investičnú atraktivitu krajiny a zvýšila ekonomický rast. K opatreniam, ktoré presadzujem, patrí aj zníženie daní z podnikania a zatraktívnenie daňového systému z pohľadu investícií.

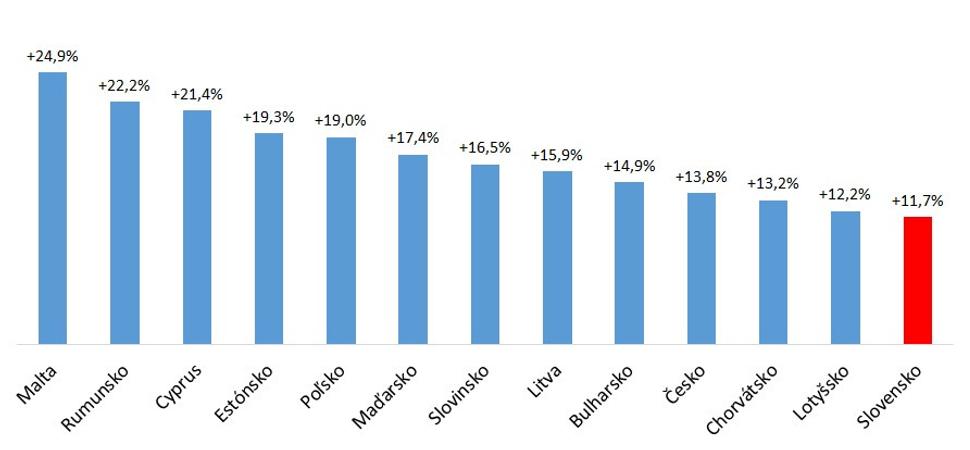

Graf 1: Kumulatívny nárast reálneho HDP v rokoch 2016-2019 (%)

Zdroj: Eurostat

Ekonomický rast bol na Slovensku v uplynulých rokoch ťahaný predovšetkým konečnou spotrebou domácností. To je na jednej strane pozitívne, pretože to znamená, že životná úroveň ľudí na Slovensku rástla. Otázka je, či je tento trend aj dlhodobo udržateľný. V uplynulých rokoch nám klesal čistý export a negatívne sa vyvíjali investície, ktorých podiel na HDP má na Slovensku klesajúcu tendenciu. Trend v EÚ je pritom úplne opačný. Obzvlášť dramatický prepad investícií sme zaznamenali minulý rok, a to aj napriek relatívne slabej prvej vlne pandémie. Model rastu založený na spotrebe bez investícií sa však nedá ťahať donekonečna; bez investícií nebudeme mať moderné zariadenia, nové technológie ani kvalitnejšie pracovné miesta. Prejedanie budúcnosti nás skôr či neskôr dobehne.

Graf 2: Hrubé fixné investície (% HDP)

Zdroj: Eurostat

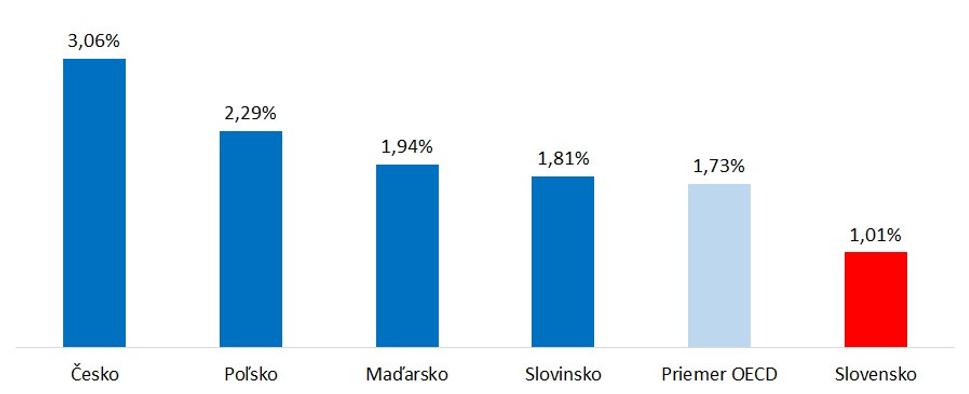

Pokiaľ ide o priame zahraničné investície, ktoré sú zložkou celkových investícií, tam takisto ťahá Slovensku v porovnaní so susedmi už niekoľko rokov za kratší koniec. Slovensko patrilo kedysi v dávnej minulosti k najväčším prijímateľom PZI v regióne. Od návratu Smeru k moci v rok 2012 sa však čoraz viac prepadáme. Priemerný ročný prílev PZI na Slovensko v rokoch 2012-2020 bol iba 1% HDP. V roku 2020 sme dokonca zaznamenali čistý odlev PZI vo výške 1,85% HDP. Tento prepad patril k najhorším v Európe.

Graf 3: Priemerný ročný prílev PZI v rokoch 2012-2020 (% HDP)

Zdroj: OECD

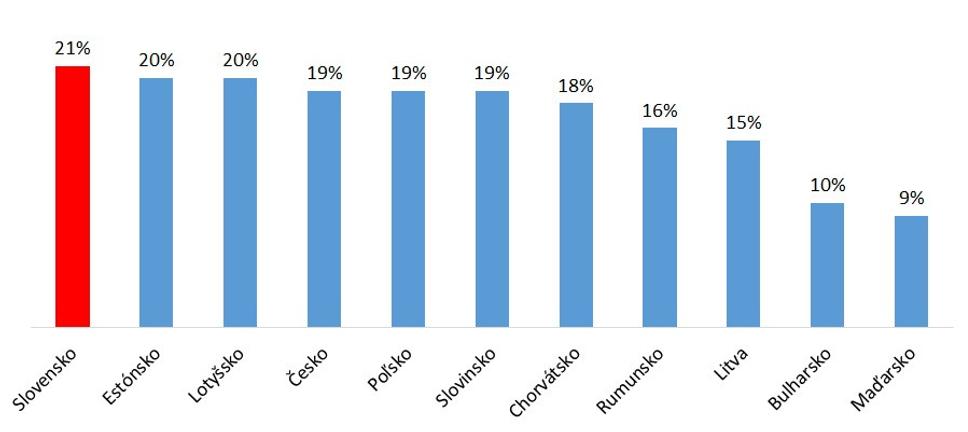

Náš daňový systém v dnešnej podobe nie je ani investične atraktívny, ani sociálne spravodlivý. Daňové sadzby uvalené na ekonomickú aktivitu sú v porovnaní s okolitými štátmi príliš vysoké, zároveň však daňový systém zvýhodňuje rôzne vybrané skupiny daňovníkov. Bohatí ľudia nesú nižšie daňové bremeno než chudobní, daňový systém však ako celok nie je priaznivo nastavený pre prácu a podnikanie. Preto už viac než rok na ministerstve financií presadzujem daňovú reformu, ktorá by obnovila konkurencieschopnosť našej krajiny a zvýšila ekonomický rast. K jej prvkom by malo patriť zjednotenie sadzieb dane z príjmov právnických osôb na 19%, eliminácia špeciálnych režimov a deformácií, nahradenie nesystémových prvkov štandardnými riešeniami, uvoľnenie podmienok pre odpisovanie daňových strát a podpora výskumu a technologických inovácií.

Graf 4: Horná štatutórna sadzba dane z príjmov právnických osôb (%)

Zdroj: Taxation Trends in the European Union 2020

Medzi ekonómami existuje pomerne široko zdieľaný konsenzus, že vysoké sadzby dane z príjmu poškodzujú ekonomickú aktivitu viac než dane nepriame a majetkové. Je empiricky preukázané, že priaznivé nastavenie daňových sadzieb pre podniky podporujú investície a ekonomický rast. Dovoľte mi zacitovať z analýzy OECD "Odporúčania pre prorastovú daňovú politiku":

"Firemné dane sú najviac škodlivé pre ekonomický rast, pretože demotivujú firmy od najdôležitejšej aktivity pre rast: investovania do kapitálu a zvyšovania produktivity..... Zníženie firemných daní výrazne pod úroveň daní fyzických osôb však môže narušiť celistvosť daňového systému tým, že umožní fyzickým osobám obchádzať dane ukrývaním úspor do firiem."

V prípade oboch tvrdení plne súhlasím s OECD. K výzvam, ktoré musíme v našom daňovom systéme riešiť, patria aj veľké rozdiely vo výške daňového bremena medzi rôznymi formami ekonomickej aktivity. Zamestnanci nesú omnoho vyššie daňové bremeno ako živnostníci a podnikatelia. U živnostníkov sú často rozoberanou témou paušálne výdavky a u majiteľov firiem je to otázka tzv. dvojitého zdanenia. Tento problém si uvedomujú aj renomované inštitúcie. V štúdii "Zdaňovanie a hospodársky rast" OECD uvádza:

"Zníženie sadzieb firemných daní a rušenie daňových výnimiek môže zvýšiť investície viacerými spôsobmi. Ak je cieľom odstraňovať deformácie brániace domácim investíciám a prilákať zahraničné investície, znižovanie sadzieb korporátnej dane je výhodnejšie než znižovanie dane z dividend a kapitálových ziskov."

"Dvojité zdanenie dividend môže vo všeobecnosti znižovať rast firiem, s negatívnym dopadom na hospodársky rast.... V nastavení daňového systému však treba prihliadať na možnosť daňovej optimalizácie presunom osobných príjmov do firiem. Ak je príjem fyzickej osoby zdanený výrazne vyššou sadzbou ako príjem právnickej osoby, tak to motivuje daňovníkov preklasifikovať osobný príjem ako príjem firmy, čo znižuje daňové príjmy štátu."

Z uvedených dôvodov sa mi javí najlogickejším riešením snažiť sa mať na jednej strane pokiaľ možno čo najpriaznivejšie nastavené zdaňované príjmov právnických osôb, čo znamená mať jednu nízku sadzbu a priaznivé nastavenie daňových strát a odpisov. Na druhej starne je možné v záujme zvýšenia daňovej spravodlivosti oproti iným skupinám daňovníkov pristúpiť k vyššiemu zdaneniu dividend, kapitálových ziskov alebo luxusného majetku (napr. luxusných automobilov). Kým sa peniaze točia vo firme, sú zdanené nízkou daňou, čo podporuje reinvestície zisku. Akonáhle sa stávajú osobným príjmom majiteľa a vstupujú do jeho spotreby, sú zdanené viac. Takýto prístup je vo svete pomerne bežný a podľa môjho názoru je plne zlučiteľný s liberálnym a protrhovým nastavením daňového systému. Len sa bude treba popasovať s rôznymi záujmovými skupinami a ideologicky zmýšľajúcimi ľuďmi, ktorí budú tvrdiť opak.

Hlavne ale potrebujeme, aby vláda urobila nejaké politické rozhodnutie, akú daňovú reformu vlastne chceme mať. Čas na uvedenie reformy do praxe sa kráti.