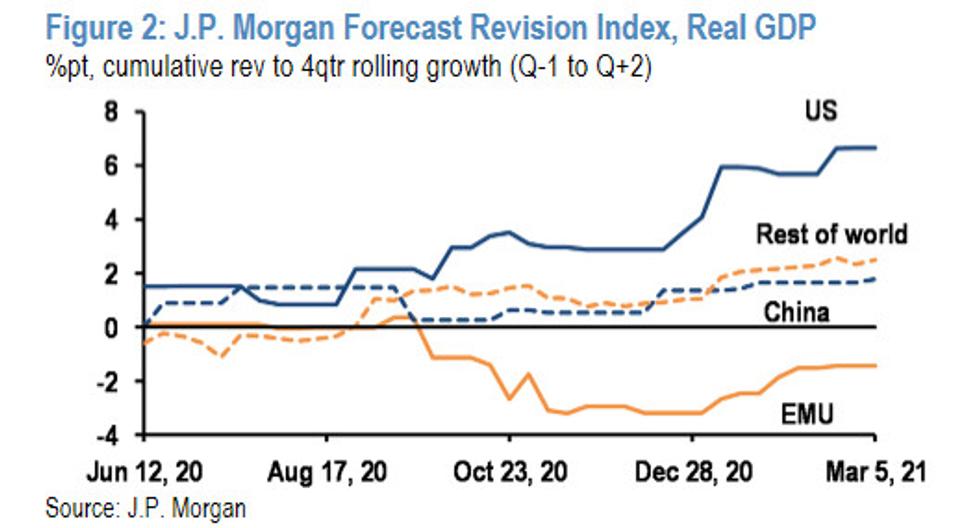

Prognózy globálneho rastu sú zvyšované s tým, ako sa ekonomiky po koronalockdownoch otvárajú a odrážajú, keď je vírus na ústupe. Predpokladáme, že pandémia by mohla byť definitívne položená na lopatky už v máji s minimálne pretrvávajúcimi ekonomickými protivetrami vďaka kombinácii rastúceho počtu zaočkovanej populácie, získania prirodzenej imunity a sezónnemu efektu.

Graf 1: Odhady rastu svetovej ekonomiky sú revidované smerom nahor

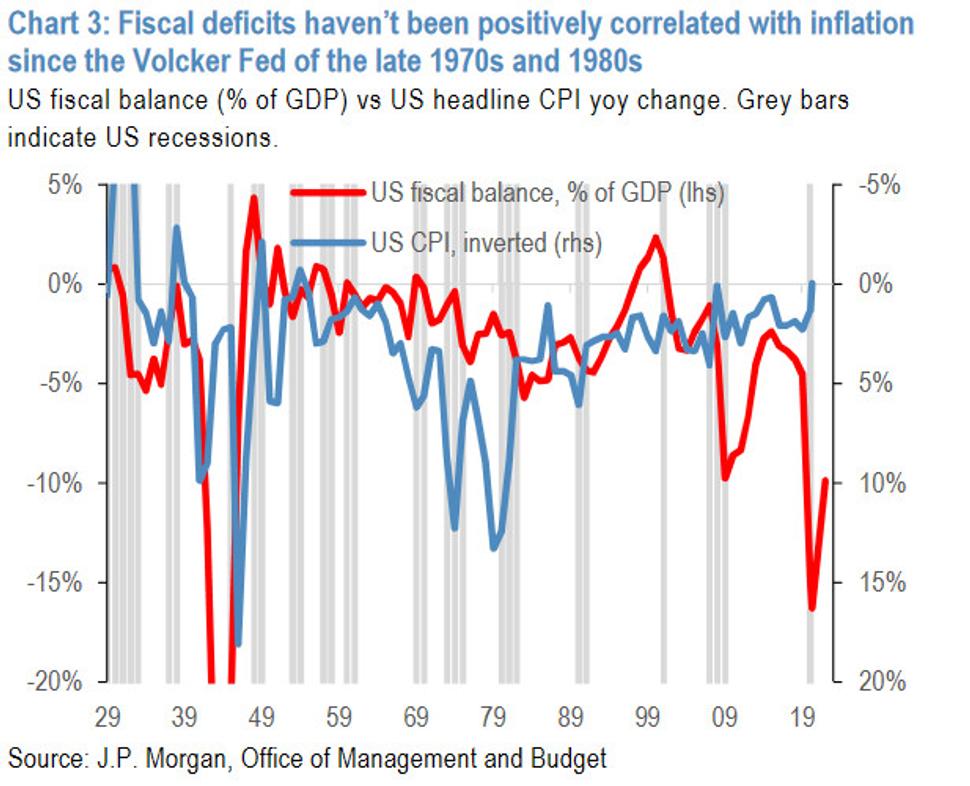

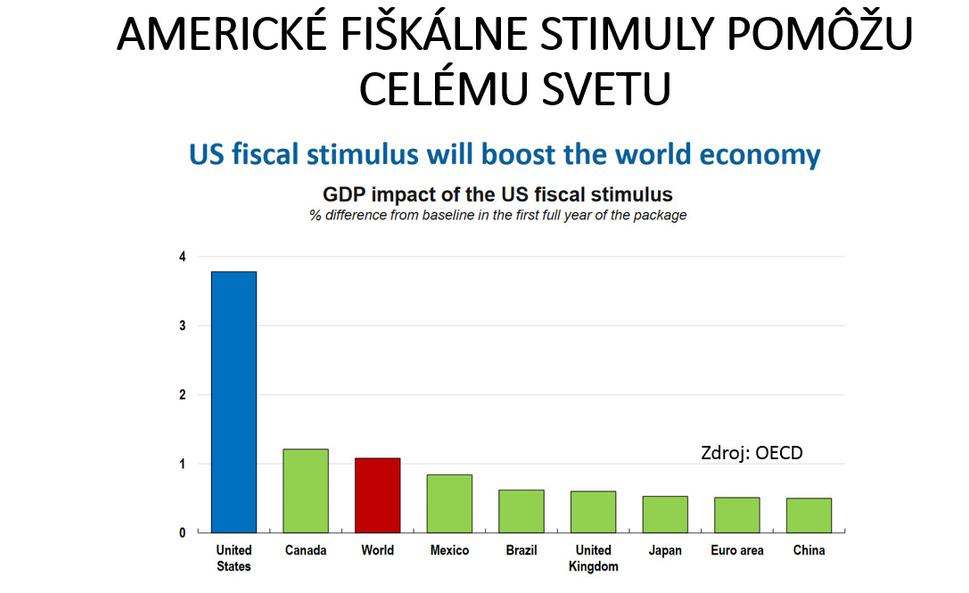

K zlepšovaniu svetovej ekonomiky pomáha aj americký fiškálny balíček za 1,9 bilióna dolárov. Len vďaka nemu by mala svetová ekonomika rásť rýchlejšie až približne jeden percentuálny bod za inak nezmenených okolností a tempo by malo presiahnuť 5 percent v tomto roku. Samotný rast amerického hospodárstva by sa mal pohybovať okolo 6,5 percenta, hoci tomu budú prislúchať aj masívne deficity rozpočtov. Najmä vďaka stimulom bude deficit rozpočtu USA na úrovni okolo 15 percent HDP v tomto roku (rovnako ako v minulom) a ďalších 10 percent v roku 2021, čo je rekordná séria dvojciferných deficitov v mierových časoch. To nie je vnímané ako zásadnejší problém. Najmä keď sa vytráca korelácia medzi vyššími deficitmi a vyššou infláciou.

Graf 2: Vytráca sa korelácia medzi vyššími deficitmi rozpočtov a vyššou infláciou v USA

Práve naopak, vo Washingtone sa začína diskutovať o veľkých infraštruktúrnych výdavkoch vo výške dvoch až štyroch biliónov dolárov rozprestretých do nasledujúcej dekády, čo bude dlhodobo urýchľovať rast ekonomiky aj firemných ziskov.

Graf 3: Masívny americký fiškálny stimul pomôže celému svetu

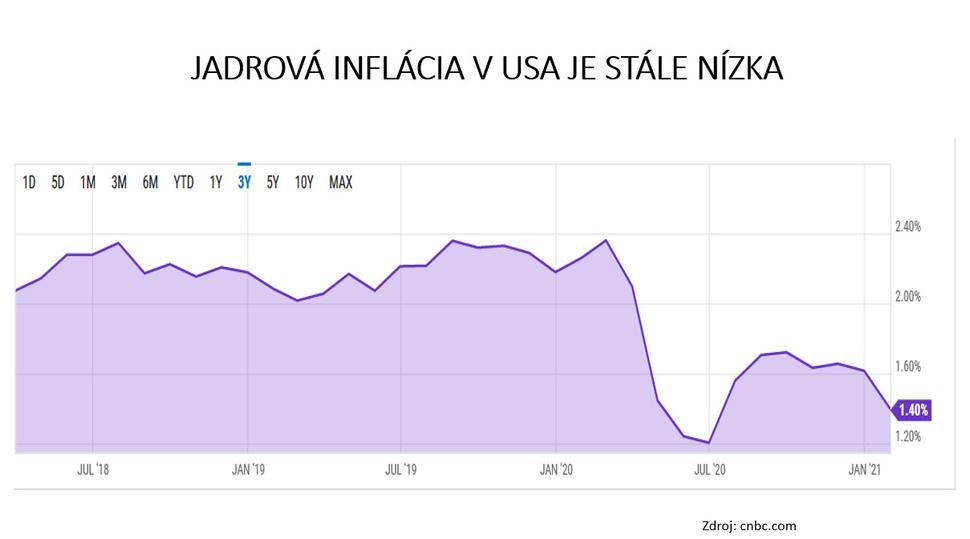

Navyše, ekonomiky po celom svete dostávajú silný monetárny doping v podobe nulových sadzieb a kvantitatívneho uvoľňovania, ktorý bude ignorovať dočasné odrazy inflácie. K tomu je potrebné vziať do úvahy aj zmenenú stratégiu Fedu (a zrejme čoskoro aj ECB) na inflačné priemerovanie, a teda určité tolerovanie inflácie nad dvomi percentami s cieľom dohnať predchádzajúce obdobia, keď sa pohybovala pod dvojpercentnou úrovňou. Rovnako dostať jadrovú infláciu trvalejšie nad dve percentná pritom môže byť v dôsledku rôznych štrukturálnych faktorov problematické.

Graf 4: Jadrová inflácia v USA stále nie je vysoká

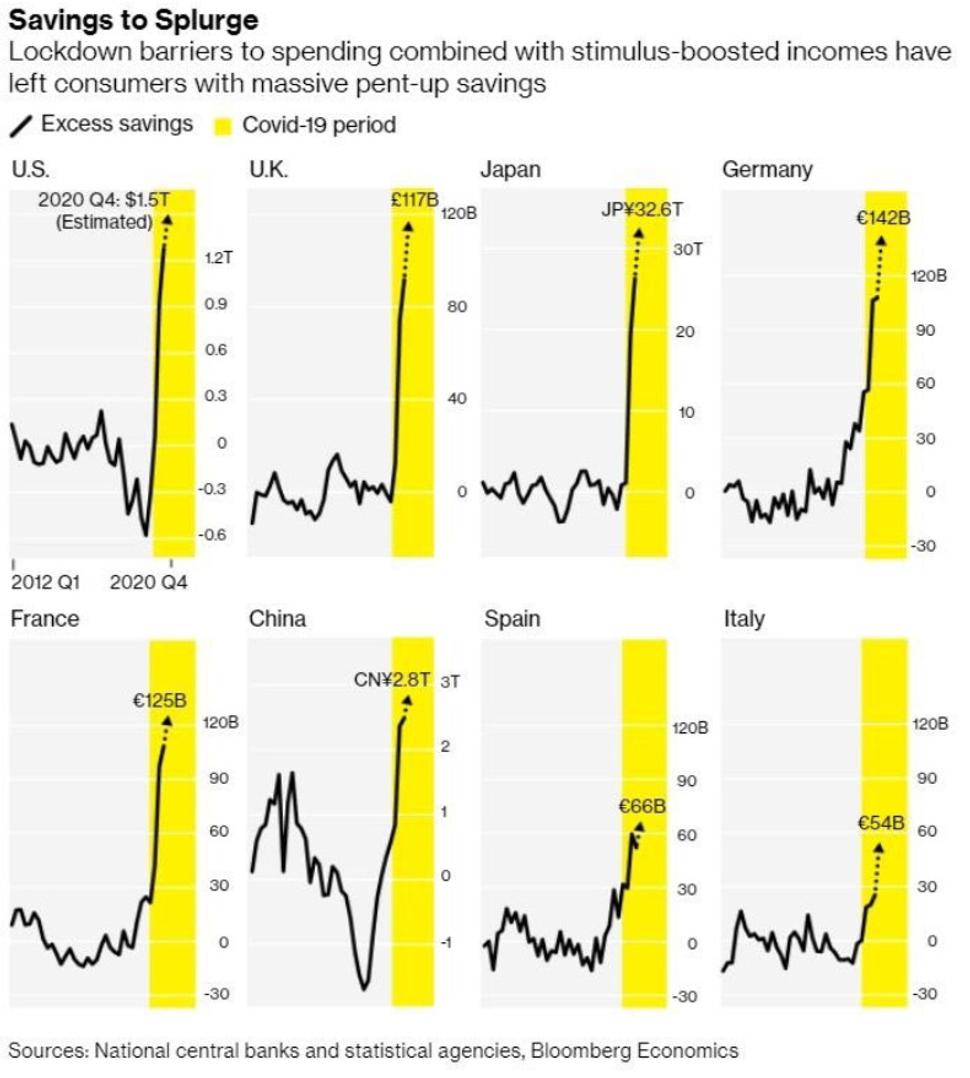

Plusom pre ekonomiky bude, že vysoká miera úspor domácností v dôsledku opatrnosti a nemožnosti spotreby pre lockdowny by sa mala postupne rozpúšťať, čo dodá masívnu forsáž rastu prostredníctvom odloženého dopytu. Už teraz pritom vidno silnú aktivitu vo výrobnom sektore, kde dochádza k obnove zásob a silného technologického investičného dopytu.

Graf 5: Roztápanie úspor dodá ekonomike superforsáž

Nedávna volatilita na trhoch spätá s rotáciou z rastových akcií s vysokými valuáciami smerom k cyklickým a hodnotovým, ktoré by mali profitovať z ekonomického oživenia, a s precenením dlhopisových výnosov k vyšším inflačným očakávaniam by mala postupne ustúpiť. To by malo z hľadiska poklesu rizika umožniť ďalšie zvyšovanie investorských expozícií voči akciám.

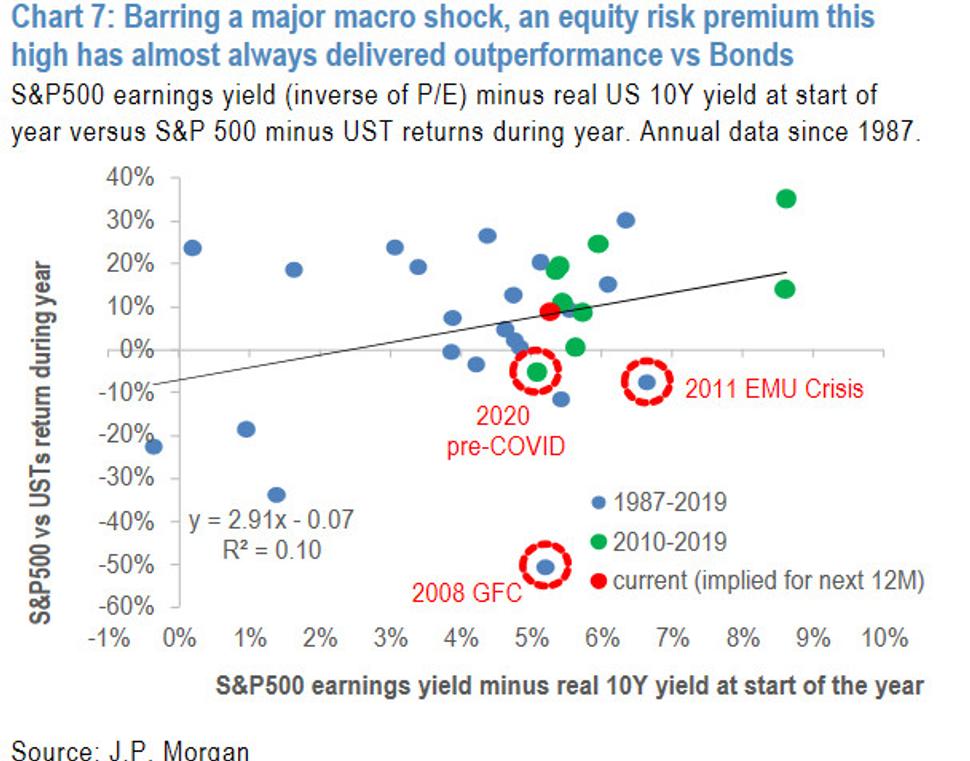

Inak povedané, nemyslíme si, že postupný rast úrokových sadzieb zastaví akciových býkov. Za poklesom cien štátnych dlhopisov stoja najmä zlepšujúce sa ekonomické prospekty. Okrem toho výnosy dlhopisov ostanú stále nízke, po očistení o infláciu záporné, nehovoriac o prudkom raste firemných ziskov, ktorých vyššiu výnosovú krivku úplne prebije. Navyše equity risk prémia je stále nadpriemerná a ostane taká dlho aj pri ďalšom raste dlhopisových výnosov.

Graf 6: Equity risk prémia pri súčasnej úrovni naznačuje jasný outperformance akcií nad dlhopismi

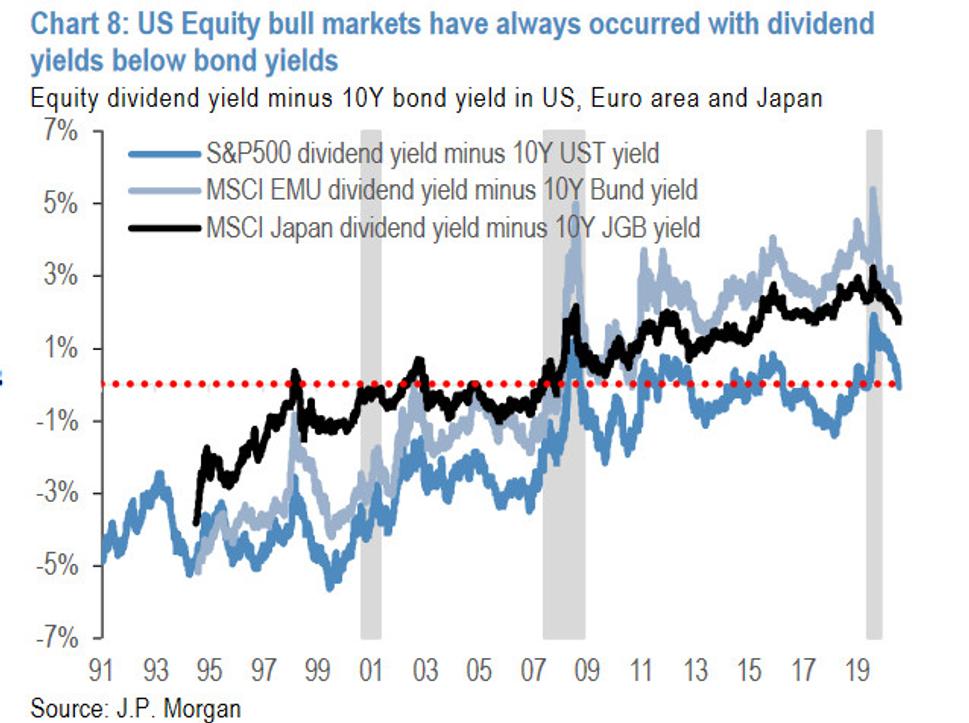

Nie je pritom potrebné obávať sa ani faktu, že 10-ročný americký výnos nedávno presiahol dividendový výnos indexu S&P 500. Každý z býčích akciových trhov za ostatné tri dekády mal dividendový výnos pod výnosom 10-ročného dlhopisu.

Graf 7: Je prirodzenou vlastnosťou akciového býčieho trhu, že výnos 10-ročného dlhopisu je vyšší ako dividendový výnos indexu S&P 500