Akciové trhy na prelome februára a marca nedokázali úplne benefitovať zo zlepšovania makrodát a lepších prospektov rastu svetovej ekonomiky ako výsledku pokračujúceho procesu očkovania proti COVID-19 a ústupu koronavírusu, čo umožní stupňujúce sa zmierňovanie a odstraňovanie lockdownov.

Brzdí ich rast výnosov štátnych dlhopisov, ktorý tlačí valuácie nadol, špeciálne technologických rastových akcií. Pri nich sú projektované vysoké rasty budúcich finančných tokov, a preto sú logicky aj najviac citlivé na pohyby úrokových sadzieb.

Je úplne normálne, že pri zlepšujúcom sa makroobraze prichádza k poklesu cien dlhopisov, teda posunu výnosových kriviek nahor, najmä keď sa odráža aj inflácia. No nemyslíme si, že by tento vývoj mal dlhodobo prekážať akciovým býkom.

Po prvé preto, že neveríme v udržateľne vyššiu infláciu a jej nedávny odraz bude len dočasný. Koniec koncov, za ostatných 30 rokov sa ani raz nestalo, že by sa kľúčový americký ukazovateľ jadrovej inflácie PCE trvácnejšie udržal nad dvojpercentnou hladinou pre rôzne štrukturálne faktory, a to aj pri plnej zamestnanosti (sploštenie Phillipsovej krivky), od ktorej je americká ekonomika ešte na míle vzdialená, čo ustavične opakuje aj Fed. Nemyslíme si preto, že centrálne banky by mohli skoro sprísňovať menovú politiku, čoho sa aktuálne obáva trh.

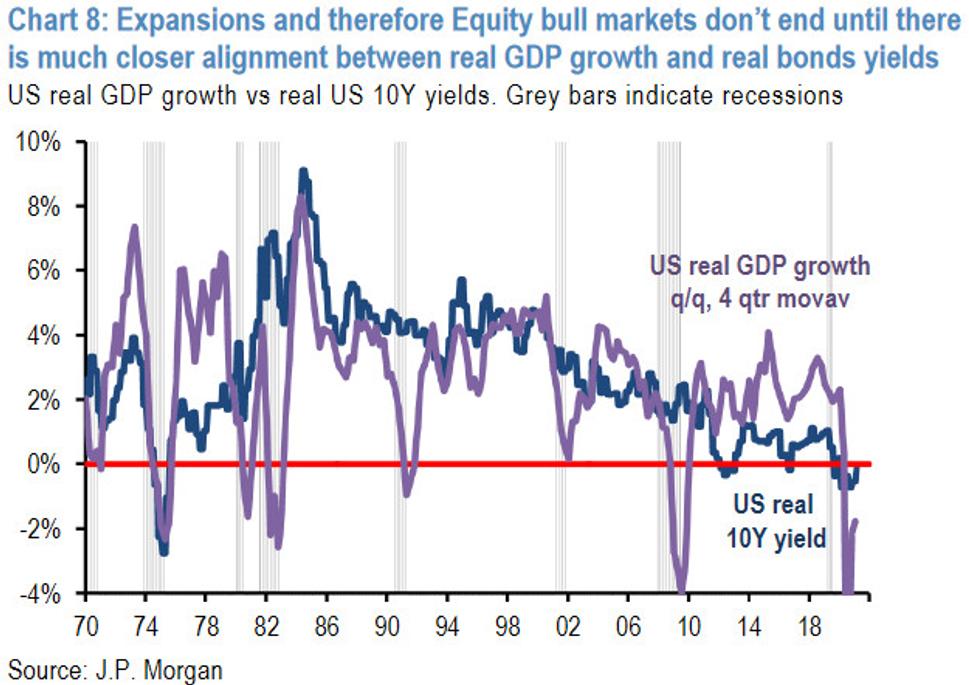

Graf 1: Na zastavenie býčieho akciového trhu v USA a ekonomiky ako takej by bol potrebný výrazný (a dnes nereálny) rast reálnych úrokových sadzieb

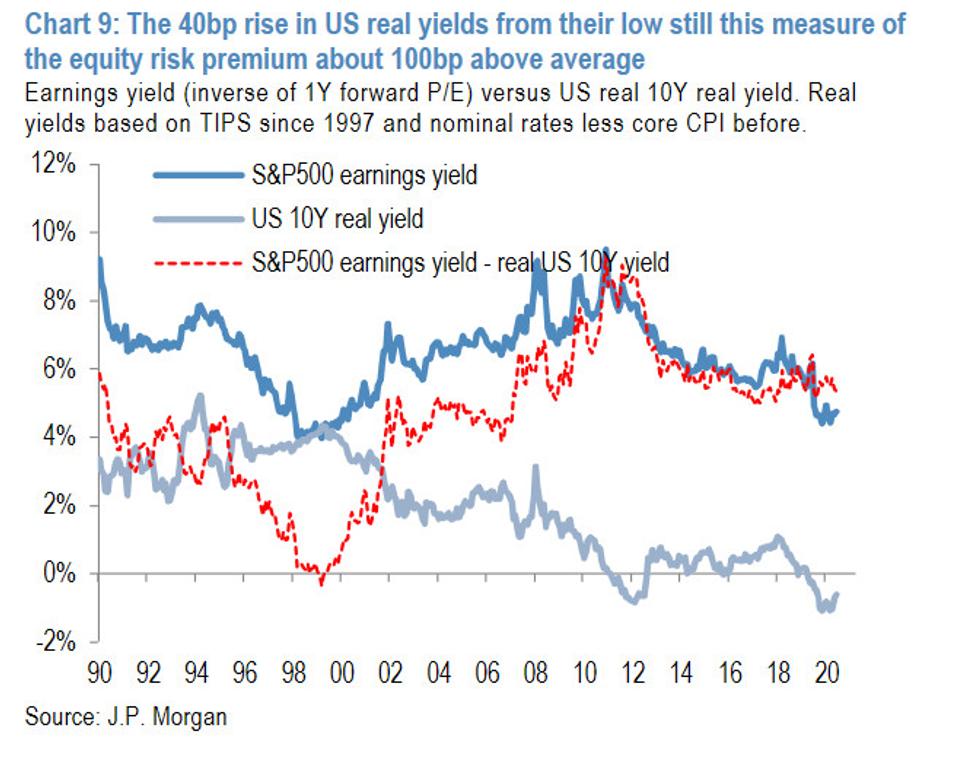

Po druhé preto, že vyššie úrokové sadzby síce zdražujú financovanie, čo môže byť problémom pri vysokom zadlžení, ale nie v súčasnej situácii, keď reálne sadzby sú stále hlboko záporné! História ukazuje, že problematické je to, až keď sú reálne sadzby blízko rastu HDP. A to sa nestane, najmä keď uprostred roka očakávame jeho vyše sedempercentnú dynamiku USA vďaka gigantickej fiškálnej stimulácii. Navyše equity risk prémia je stále nadpriemerná a ostane taká (alebo sa len priblíži k priemeru), aj keď by mal reálny výnos 10-ročného amerického dlhopisu narásť o 100 bázických bodov. Earning yield, čo je prevrátená hodnota valuačného ukazovateľa P/E, ceny k ziskom, by totiž mal takisto rásť pri očakávaní výrazného odrazu ziskovosti firemného sektora.

Graf 2: Equity risk premium ostáva stále nadpriemerná aj po ostatnom odraze úrokových sadzieb

Hoci konsolidácia akciových trhov, s prípadnou korekciou aj v dôsledku rotácie z technologických rastových firiem smerom k hodnotovým a cyklickým, pri otváraní ekonomík môže pokračovať, sme presvedčení, že akciové býky čoskoro opäť preberú opraty a posunú Wall Street na nové maximá.